09:10 Как вернуть НДФЛ за 2018 год | |

В 2019 году можно подать декларацию 3-НДФЛ за 2018, 2017 и 2016 годы для подтверждения права на налоговые вычеты. Это поможет вернуть уплаченный налог — его перечислят из бюджета на личный счет налогоплательщика. Что такое налоговый вычетНалоговый вычет — это сумма, на которую можно уменьшить налогооблагаемый доход. Ее вычитают из начисленной зарплаты. Если при этом из всей зарплаты уже был удержан налог на доходы, появится переплата: с учетом вычета налог нужно считать с меньшей суммы. Эту переплату можно забрать из бюджета. Чтобы вернуть налог, подают декларацию, в которой заявляют сумму вычета и подтверждают это право документами. Кто имеет право на вычетыС помощью вычетов из бюджета можно вернуть только тот налог, который был фактически уплачен. То есть для возврата по декларации налог нужно сначала заплатить: обычно его удерживают на работе при выдаче зарплаты. Вот общие условия для права на налоговый вычет: 1. Налогоплательщик — резидент РФ. То есть находится в России не менее 183 дней в течение 12 месяцев подряд. Еще для каждого вида вычета есть свои правила. Например, у имущественного вычета остаток переносится на следующие годы, для инвестиционного вычета нельзя закрывать счет в течение трех лет, страхование жизни должно быть оформлено минимум на пять лет, а для вычета на лечение нужна специальная справка.

Виды налоговых вычетовИмущественный вычет. Это сумма, на которую можно уменьшить доход при покупке жилья — за свои деньги или в ипотеку. У имущественного вычета есть ограничение по сумме: Инструкция: как получить имущественный вычет при покупке квартиры Если в 2018, 2017 или 2016 году вы покупали жилье и раньше не использовали право на имущественный вычет, в 2019 году можно подать декларацию и вернуть уплаченный НДФЛ. Социальный вычет. Он объединяет расходы на лечение, обучение, пенсионное и медицинское страхование, а также благотворительность и страхование жизни. У социального вычета тоже есть лимит — 120 тысяч рублей в год. В эту сумму не входят расходы на обучение детей (до 50 тысяч рублей в год на каждого ребенка) и дорогостоящее лечение, у которого вообще нет ограничения по стоимости для вычета. Инструкция: как получить вычет на обучение Стандартный вычет. Чаще всего этот вычет дают на детей. Если у налогоплательщика есть ребенок, он уменьшает ежемесячный доход на 1400 рублей, если детей двое — на 2800 рублей, если трое — на 5800 рублей. Для единственного родителя вычет удваивается. Когда зарплата с начала года достигает 350 тысяч рублей, стандартный вычет больше не положен. В следующем году право на него появится снова. Обычно стандартный вычет предоставляют на работе по заявлению. Но если его не учли, можно заявить свое право в декларации и вернуть налог в следующем году. О стандартном вычете на сайте ФНС Инвестиционный вычет. Если открыть индивидуальный инвестиционный счет, положить на него деньги и не закрывать в течение трех лет, можно вернуть НДФЛ. Максимальная сумма для возврата налога — 13% от 400 тысяч рублей. Еще есть другой тип вычета на выбор: вместо возврата 13% от суммы на ИИС можно не платить налог с доходов по этому счету. Когда нужно подавать декларациюЧтобы заявить вычет по окончании того года, когда появилось это право, понадобится форма 3-НДФЛ. В 2019 году можно подать декларации за три предыдущих года: 2018, 2017 и 2016. Как подать декларацию для вычетаДекларацию по форме 3-НДФЛ нужно подавать отдельно за каждый год и по той форме, которая действовала в том году. Проще всего подать декларацию через личный кабинет налогоплательщика на сайте nalog.ru. Для входа можно использовать учетную запись на Госуслугах. К декларации нужно приложить документы, которые подтверждают право на вычет, и заявление на возврат налога.

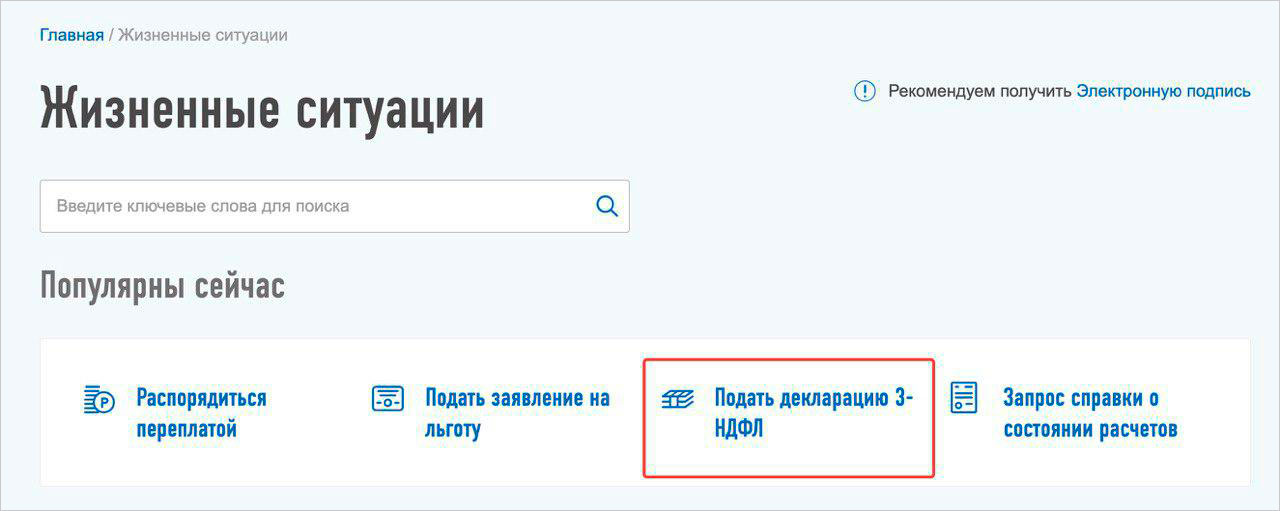

Формы и программа для деклараций находятся в разделе «Жизненные ситуации»

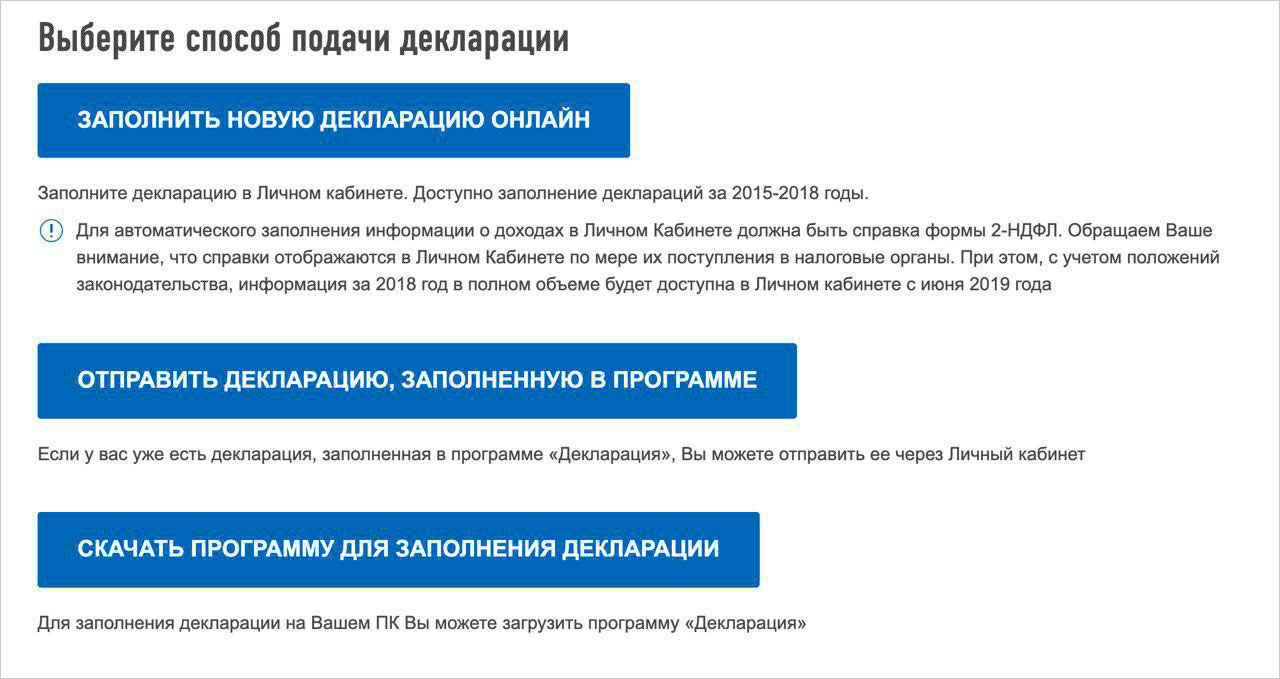

Форму 3-НДФЛ за нужный год можно заполнить в специальной программе, или прямо в личном кабинете. Потом ее подписывают электронной подписью, которая формируется бесплатно в личном кабинете и отправляют в налоговую инспекцию Когда вернут налогСначала налоговая инспекция будет проверять данные в декларации. Нужно сделать запрос в Росреестр по поводу права собственности на жилье, проверить, не заявлялся ли вычет раньше и есть ли остаток, правильно ли оформлена справка для вычета на лечение и на самом ли деле был уплачен налог на доходы. Также налоговая проверяет, не покупали ли квартиру у близких родственников и тратили ли на нее материнский капитал. По закону камеральная проверка может длиться до трех месяцев. В этот период налоговая инспекция может запросить дополнительные документы или оригиналы.

За статусом обработки декларации можно следить в личном кабинете. Когда закончится камеральная проверка, там появится сообщение Если все в порядке, примут решение о возврате излишне уплаченного налога. Для перечисления этой суммы на банковский счет, отводится еще один месяц. Если через четыре месяца деньги не зачислены, стоит уточнить в инспекции статус декларации или написать обращение. Это тоже можно сделать в личном кабинете налогоплательщика. Что нужно учесть при заполнении декларации для вычетаЗа один год нужно подавать одну декларацию со всеми видами вычетов. Если потом подать еще одну, она считается уточненной и отменяет предыдущую декларацию. Возьмите на работе справки о доходах по форме 2-НДФЛ. Справки за 2016 и 2017 годы можно найти в личном кабинете налогоплательщика: «Мои налоги» → «Сведения о доходах». Данные за 2018 год появятся только летом 2019 года. Пока работодатели их сдадут, потом налоговая обработает и отразит в личном кабинете. Тогда можно будет скачать и эту справку, а до этого времени нужно взять ее у работодателя, отсканировать и приложить к декларации. Перед заполнением декларации соберите подтверждающие документы. Перечень для каждого вычета есть в описаниях вычетов на сайте nalog.ru. Некоторые справки делают не за один день. Например, справку об уплаченных банку процентах или о стоимости медицинских услуг иногда приходится ждать 10 дней. Проверьте форму декларации. Не скачивайте формы из интернета — заполняйте в личном кабинете или через специальную программу. Вычет за 2017 год нельзя заявить в декларации по форме для 2018 года. Это важно. Заявление о возврате налога можно написать в произвольной форме. Но у ФНС есть рекомендуемая удобная форма. Ее можно отдельно заполнить и приложить к декларации. Подготовьте документы в скан-копиях или в виде фотографий. Все вместе они должны весить не больше 20 Мб. Даже фото на телефон могут весить больше, поэтому заранее проверьте и, если нужно — обработайте изображения, чтобы уменьшить размер. Держите оригиналы под рукой. В любой момент налоговая инспекция может запросить подлинники для проверки. Если у вас пока нет личного кабинета на сайте nalog.ru или подтвержденной учетной записи на Госуслугах, самое время их завести. Это поможет не тратить время на заполнение бумажных документов и очереди в налоговой инспекции. Заполнить декларацию в электронной форме можно даже в выходной день или вечером. Как зарегистрироваться на Госуслугах | |

|

| |

| 20.02.2026 Рубрика «Археология для всех». Зуб мамонта |

| Всего комментариев: 0 | |